前文提到,鉴于车子贬值速度快、幅度高,所以“车贷要尽量快点供完”根本就只是一个迷思。如此一来,买车时是否和银行申请借贷?贷款年限应该选择多长?这一篇让我们一起来仔细琢磨。

同样以贷款数额10万令吉为例,若将车贷利息的固定利率(Flat Rate),为了方便比较,假设不同年限皆为3%,转换成实际利率(Effective Rate)后,会得出3至9年介于5.64% - 5.83%之间的实际利率,也就是我们每年实际上偿还车贷利息的支出。单纯就利率差别而言,我们自然更愿意选择利率较低的选项。但是,若我们具备以现金全额支付购车的能力,那我们是否应该选择现金购车?还是依旧向银行申请车贷呢?

与多数人“既然我有能力,那不如就不让银行从我身上赚利息”的第一层思考方式比较,在这个时候,我们其实应该以更全面的方式去做判断,而个人的投资年化报酬率,就会成为影响我们做出财务决策的重要一环。

假设我们以现金支付购车,相等于未来9年,总共省下的车贷利息=10万令吉x3%x9=2万7000令吉,也就是所谓的“不让银行从我身上赚的钱”。但若做决策的人,是一位长期保持个人年化平均报酬率6%的投资者,将10万令吉投入到其每年平均增长6%的投资标的或组合中,并每个月提领1176以缴付车贷供期,他在未来9年(或108个月),在连本带利支付银行12万7000后:

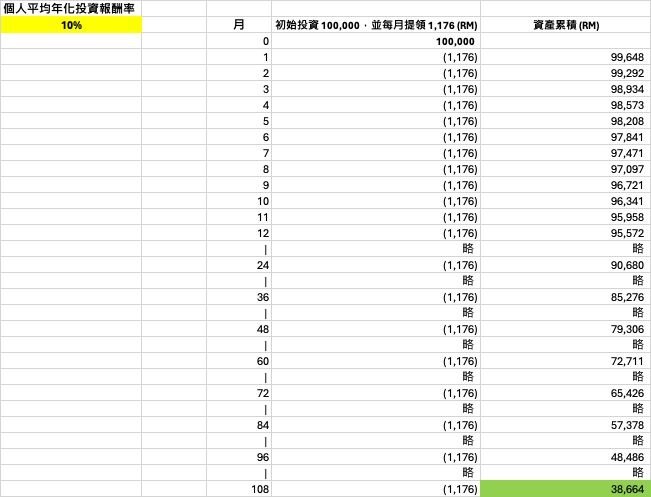

神奇的是,在“让银行从自己身上赚取利息”的情况下,自己反而还“多赚”了2678令吉(如上表)以此类推,若个人的年化投资平均报酬率提升至8%或10%:

9年之后,当初选择将10万令吉拿去投资,而不是全额现金购车,并支付给了银行2万7000令吉利息后,能分别累积下1万8,593令吉(8%)和3万8664令吉(10%)的资产。(如下表)

这其中的道理很简单,当个人的年化投资报酬率,要高于借贷利息的实际年利率时,就会出现“赚来的,要比省下的还要多”的状况。换句话说,若大家学习如何妥善投资,无论是股票、基金等各种长期能让资产成长的投资标的,就做到了“开源”这一点,比起想方设法节省利息,只会“节流”的其他人,财商及财务规划能力肯定来得更理想。

这样的理财方式称为“差额理财”,也就是通过低息贷款的杠杆,创造出额外的现金流,并通过投资增值,以达致“就算支付银行利息,我反而能获得更多”的财务状态。

读到这里你可能要问了,想要长期维持6%、8% 甚至是10%的个人年化投资报酬率,是否真的能办到?老实说,在审视自身投资风险承担能力后,6% - 8%的年化报酬率,通过像是股票或基金的投资组合来达成,难度一点也不高;若是想要获得更高的回报,那你自然就必须投入更多的时间精力去学习投资,毕竟天下没有免费的午餐。

作为总结,若你的个人年化投资报酬率在贷款实际利率以上,你就应该选择贷款作为自己的财务杠杆,且不要杀鸡取卵,急著将贷款清偿;但如果你并没有良好的投资绩效记录,或只会将钱都只存在定期存款,也没有打算学习投资,那用现金买车买房,或者有闲钱就将贷款提前还清以省下利息,这个选择倒是无可厚非的。

要看最快最熱資訊,請來Follow我們 《東方日報》WhatsApp Channel.