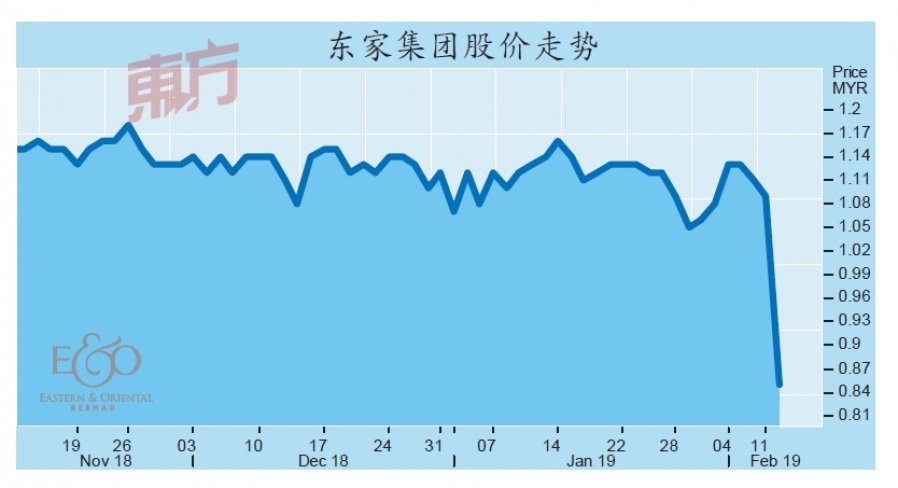

(吉隆坡12日讯)随著东家集团(E&O,3417,主板产业股)宣布私下配股、发售附加股及附送凭单的集资计划,严重打击市场情绪,该股周二历经一轮抛售,股价急挫超过15%,迫使大马交易所暂停自营交易商(PDT)和单日卖空(IDSS)活动,以免股价跌势恶化。

东家集团周二股价惨跌,尾盘大跌2 4 仙或2 2 % , 至8 5仙,并以该价格挂收,不仅是全场第4大下跌股,也是第15大热门股,成交量达3 6 7 0万股。

东家集团于周一宣布,私下配售10%的新股于第3方投资者,同时发售附加股并送凭单,详情仍待定,主要是为了集资发展槟城的斯里丹绒槟榔第2阶段项目(STP2)及偿还债务。

这项集资计划预期筹集2亿5000万令吉至5亿5030万令吉。

假设筹得5亿5030万令吉, 其中的3 亿令吉将用于STP2及2项高楼项目( T h eConlay和The Peak),另外2亿令吉用以还债,剩馀4880万令吉则充作日常营运资金。

STP2项目预期的发展总值(GDV)超过170亿令吉,历时超过15年,The Conlay及ThePeak发展总值分别是9亿令吉和2亿8000万令吉。

发股集资合理

尽管上述计划将打击投资者的情绪,但分析员普遍认为,东家集团通过发售新股为手上大型项目融资的做法合理,因此保持中和看法。

兴业投行表示,以东家集团的股价水平计算及考量目前的市场情绪,预计该集团最终可筹得3亿5000万至4亿令吉。

同时,东家集团打算争取主要股东的不可撤销承诺书,以认购配额内及未被其他股东认购的附加股。

无论如何,分析员提醒:“虽然东家集团似乎为私下配股找到了认购者,但因为股权被稀释,投资者将对该集团转向谨慎。”

值得一提的是,分析员认为,在现金紧绌、高端房地产销售缓慢及市场情绪疲软的情况下,STP2A第14区将展延至2020上半年才推出。

大众投行分析员指出,对市场而言,这是一页负面消息,但也正如之前预期般,东家集团为顺利开展STP2项目,料将透过出售非核心资产筹集资金,亦或寻求更多战略伙伴。

他续称,东家集团目前净负债率估计是0.6倍,在完成筹资计划后,有望减少至0.15倍至0.39倍。MIDF研究分析员表示,由于东家集团可借此达到节省利息的效果,股权被稀释的影响料将减轻。“偿还部份债务后,预计该集团每年可节省高达1050万令吉的利息。”

3家投行皆维持东家集团“中和”评级,不过,兴业投行和大众投行将目标价下调至1令吉,MIDF研究则维持1.22令吉的目标价。