(吉隆坡7日讯)理财顾问周志强表示,就理财角度而言,债务并无好坏之分,而取决于借贷人如何善用,但可分为三类,即生产力借贷、保值借贷及消费型借贷。

“刚毕业人士若需要拥有一部车子才能找到工作,但没钱购买车子,借贷就能尽快买到车子和开工,这类生产力借贷就是好的情况,背后却有一定风险,包括借贷后可否赚到钱等,就需经过评估。”

至于保值借贷,他说,一般上认知如购买房子等,消费型借贷则是毫无生产力,纯粹满足欲望和虚荣心的花费,需以个人经济能力而定。

“以大马家庭而言,普遍上都是偏向于消费型借贷的债务,同样也因此导致许多破产的案例。皆是当下人们向往高尚生活所导致。”

“许多人在保值借贷犯的错,是投资回报率预估不准确,以为能保值,但3年后相关商品带来的回酬不理想,这方面借贷者应回顾评估,否则一再犯同样的错,债务只会是个无底洞。”

周志强是于今早做客电台988早晨时段《早点UP》的“交换角度”环节访谈时,如是表示。他也提醒,作为债务担保人,该纳入自身的债务范畴里,即便银行不将其视为债务一部分,因对方若不偿还款项,届时银行是连同担保人一同起诉,两者背负债务责任是同等的。

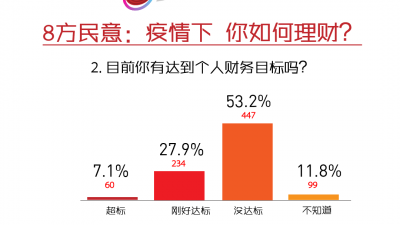

谈及偿债率(DSR)如何计算,他说,国家银行建议,贷款总额不该超过个人净收入的50至60%,但他个人建议,若为有家庭者,贷款总额应占个人净收入的40%或以下,至于单身人士达至50%亦可。

“而自雇人士往往高估了自身经济能力,建议可把去年总收入减去20%,再以馀数的10至50%作为借贷依据,这会比较容易掌握债务问题。”

他提及,理财目的就是为了追求债务平衡的快乐生活方式。

“以个人财务能力做规划最稳妥,如买房子应该、以个人年收入的5至8倍为目标,举例年收入5万令吉,40万令吉的房子就是其上限,房贷占比若大,可支配财务就变少,进而需做出取舍,牺牲掉生活素质或孩子的教育基金等。”

以其手中处理过的个案,他说近两年来,欠债人主要成因,包括产业投资透支造成现金流问题,甚至其中有些更是上市公司的老板。

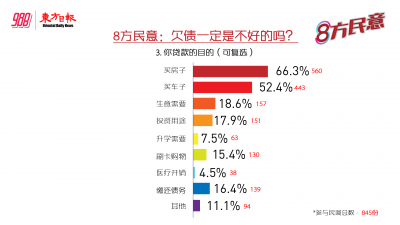

“但较为长期的诱因是上述的消费型债务,以信贷咨询与债务管理机构(AKPK)数据显示,第一是车贷、第二是紧急的医药开支等。”

手头有钱先还债或投资?

作为理财顾问,周志强强调,不建议举债投资徒增风险,投资不外乎赚钱、亏钱或没盈亏,然而举债投资者却一心相信会赚钱,可一旦亏钱,再加上原先的债务,形成了双重伤害。

“如果公司忽然发放了花红,这一笔额外的钱,确实应该用于投资,基于其中不涉及借贷,本身能够承担其亏损,会更利于投资布局和心态。”

还债又该以何者为优先,他说是以利息最高者为先,个人贷款和信用卡贷款要尽快解决,这些预支的贷款并不以个人收入为基础发放,换而言之不在个人现金流应付当中。

“这类属于突然出现的债务,会对现金流造成压力,务必尽快解决。”

听众询问透过贷款整合(Consolidate Loan)统一债务是否明智,他回应,若身负卡债、欠亲戚朋友的钱,甚至大耳窿的欠款,那么债务统一势在必行。

他解释,此为债务重组的角度,其目的是把利息成本降至最低和回到可掌握的健康现金流,切记债务重组是为逐步减少债务,走出负债,而非短暂解决燃眉之急,却换来更长久的痛苦,所以计划起初一定要规划清楚。

“我看见很多人再融资,然后挖这个坑填那个坑,结果越陷越惨,走不出债务,若招惹上非法高利贷,甚至连累拖垮周遭家人的财务。”

他建议欠债者不妨跑一趟信贷咨询与债务管理机构,接受建议后才来思考可行的选项,以便把债务降到最低方为正确做法。假如真的无力偿还,破产也不失为一个策略。

察觉债务失控了怎么办?他说,首先别过于压力、要镇定,任何债务状况都有更好的解决方式,无论任何解决方案,首要是完整性,即稳定收入、逐步跨出债务,跳出不断陷入的泥沼。

“很多人就是举债当下,慌不择路才会选择向非法高利贷借钱,其实还有更多可取的选择。”。

要看最快最熱資訊,請來Follow我們 《東方日報》WhatsApp Channel.