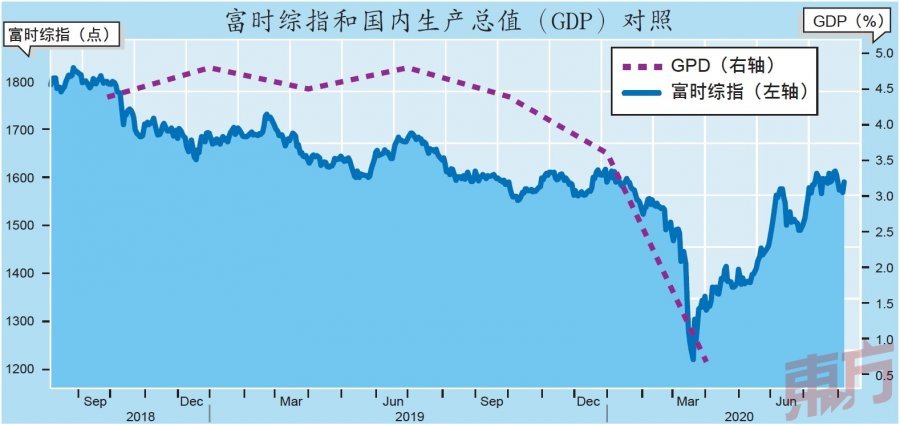

(吉隆坡6日讯)经济与股市走势脱钩的局面不可能长久下去,近日气势如虹的富时综指最快可能会在第3季杪回调。

大马瑞士信贷证券(Credit Suisse Securities)全球亚太市场研究主管吴勇祥(译音)称,以史为鉴,股市没有一次不会对经济衰退作出反应。

综指在遭遇全球金融风暴冲击时倒退39%,而亚洲金融风暴发生时,综指萎缩52%。

他也说,作为经济风向标的银行,在综指成份股中角色吃重,因此银行股的业绩会直接影响综指接下来的走向。一连串潜在贷款减值拨备,可能会击垮银行盈利。

“问题是,这些贷款拨备会否延续到明年?若明年银行盈利恢复正常,且复苏呈V型,综指回调就不会长久;反之亦然。”

我国首季国内生产总值(GDP)仅按年增长0.7%,写下41季以来的最逊色纪录。国家银行与市场人士均预计,次季GDP会更糟糕。国行将在下周五(14日)公布次季GDP。

吴勇祥是在出席兴业资产管理举办的《大马:是时候回归现实?》线上研讨会上如是指出,与会者包括兴业资产管理研究主管张沛菱、固定收入部首席投资员曾卫星、股票部首席投资员莫哈末法乌兹以及麦格理资本证券大马研究主管伯雷姆。

对于与经济脱钩,股市涨势无以为继的说法,伯雷姆则有不同看法。他表示,经济数据已是过去式,而股市则反映投资者对未来的期许。他预期,全球股市会在明年次季或中旬遇到些许瓶颈。“因为届时或是各国央行重新检讨应对危机所推出振兴政策的时候,甚至会收紧部份政策,引来股市动荡。”

宽限结束银行股挑战

法乌兹则说,综指当前走势与全球金融风暴时期相似,股市暴跌后反弹,再进入调整期,当时回调持续了3至4个月。“不过,当年没有限行令等,经济活动如常,因此盈利复苏步伐较快,这次可能不会这么快。”

综指与马股成功扭转去年颓势,主要功臣是散户。上半年散户参与率高达33%,远高于过去10年平均的24%。只是,他们相信这样的势头无以为继。

吴勇祥观察到,散户参与率与银行来往户头与储蓄户头(CASA)趋势同步上涨,反映市场确实多了许多热钱。当自动延迟偿还贷款半年通融期结束后,这样的势头将受到挑战。“大部份银行皆认为,CASA成长将逐渐放缓。”

虽然在这段期间见证了散户的“威力”,但法乌兹相信,推动股市的主力军依然是机构投资者。唯有盈利前景有看头,方能吸引机构投资者入场。

吴勇祥分享道,除了大放异彩的手套股外,市场分析员纷纷下砍其他行业盈利预测。法乌兹补充,企业盈利预测在7月首4周上修4%,主要由手套股贡献;话虽如此,他不认为其他行业财测接下来还有大幅下砍的空间。

伯雷姆相信,在熬过减值拨备的挑战后,银行股预计可在明年对综指盈利带来显著贡献,不让手套股独领风骚。

提到吸引更多新血与散户投资,法乌兹建议交易所应招揽更多涉及国外业务的公司上市,让投资者有更多的选择。

预测全年GDP萎缩3-5%

伯雷姆补充,台湾与韩国股市都有具代表性的科技公司,较容易获得青睐。

经常与外资接触的吴勇祥亦提到,缺乏代表性科技公司,也是外资不投资大马的原因之一。其它原因包括股东基金回酬率(ROE)与盈利前景不诱人。

法乌兹指出,顶级手套(TOPGLOV,7113,主板保健股)和贺特佳(HARTA,5168,主板保健股)这两只手套股股价因新冠肺炎疫情而如日冲天,鼓舞富时综指年初至7月杪扬升14.99点或0.94%;若排除这两家公司,富时综指则是滑跌10.6%,但依然跑赢其它东南亚股市,部份是因为外资在综指持有率不高。

外资持有率继续创新低,7月仅有21.1%。

另一边厢,谈到经济,吴勇祥与伯雷姆预计,大马全年GDP将萎缩3%至5%。大马经济若要复苏,必须克服失业率高企的问题,因逾六至七成经济贡献都来自国内消费。

他们表示,国家银行接下来还有降息空间;伯雷姆预计,国行最快在9月会议上就会有所行动。尽管国行抱持鸽派态度,但令吉与大马债券仍相对诱人。

吴勇祥预计,令吉兑美元汇率会在未来3个月升值到1美元兑4.20令吉水平,主要因美元疲弱。全年而言,他与伯雷姆相信令吉会在4.09至4.10区间交易。

眼看国家积极与富时罗素公司(FTSE Russell)会谈,我国被踢出全球公债指数的机率不大。就算最坏情况发生,导致外资撤离,国行也有充足储备去吸纳。

要看最快最熱資訊,請來Follow我們 《東方日報》WhatsApp Channel.