(北海27日讯)随著医药费高涨,部分保险公司已陆续发函告知,从今年6月1日起,医药保险费(Medical Insurance Charges)将陆续调涨,调涨幅度介于10%至80%不等,引起诸多疑虑,保险代理冀卫生部及国家银行受促监督医药费高涨,避免保客被迫承受飙涨保费,甚至断保窘境。

一名保险代理员称,医药费高涨不是新鲜事,保费(premium)维持但医药保险费日益增高,长远来看,这些保费都不足以支付高昂的医药保险费。

“即使保客使用保单内的储蓄价值缴付也无法负担时,最终将导致上了年纪的保客被迫提早断保。”

“更甚的是,政府无奈批准调涨医药保险费,却没有管制医药费,导致许多人断保后,政府最终需要承担更多没有医疗保障的国民所需的医药开销,得不偿失。”

他接受《东方日报》访问时说,这不是单方面问题,而是环环相扣,许多人并没有意识到这一点,最终将会衍生成为社会问题及国家问题,尤其是国家正迈向老龄化的社会。

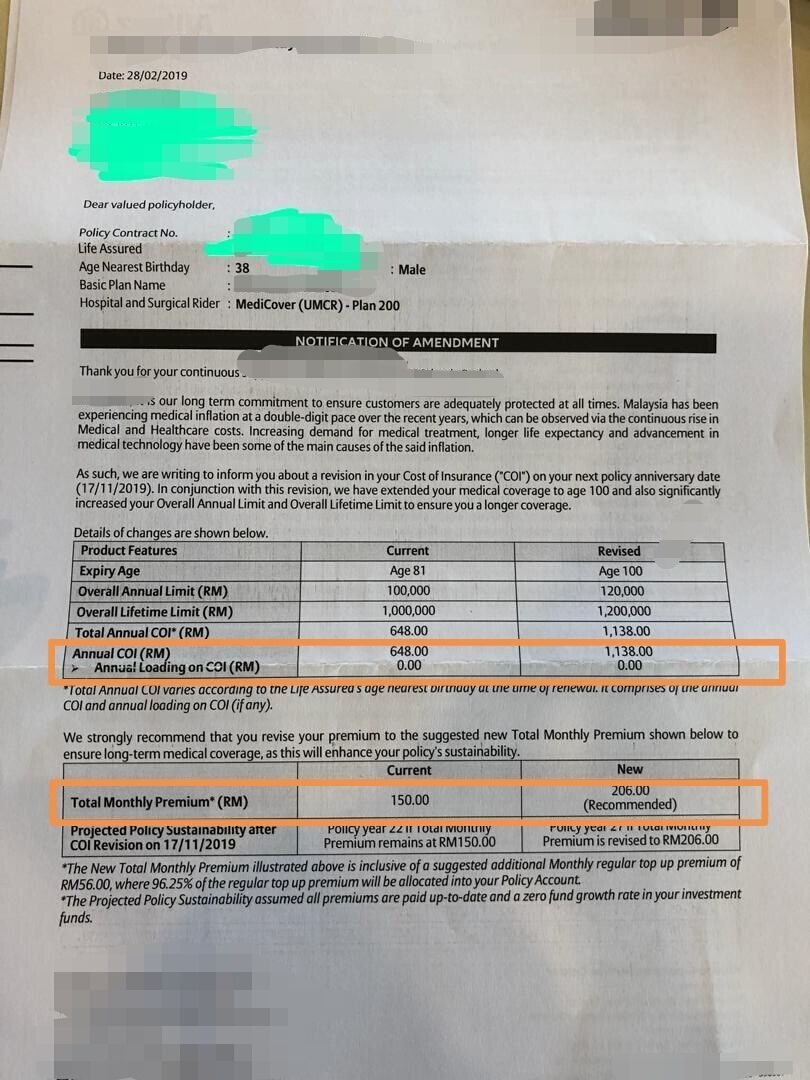

他解释,有些保险公司推出的保单内容,诸如投资连结保单,保险公司会向保客收取保费后,将部分挪去投资、一部分购买人寿、36种疾病、医药卡、储蓄等,而建议书的预算没把调涨计算在内,表面上看来保费足以支付将来的保险费用,但是现实却并非如此。

“在保费维持下,医药卡的保险费调涨,这意味著储蓄投资的数额减少,累计的红利降低,不敷应用的储蓄价值最终将无法承担调涨。”

而根据《东方日报》探悉,并非每一家保险公司都会跟随6月1日这一波医药保险费涨风,其中一家保险公司的代理员坦言,其公司不久前已为保客的保单重新定价(Repricing)了,因此,6月1日这一轮就没涨了。

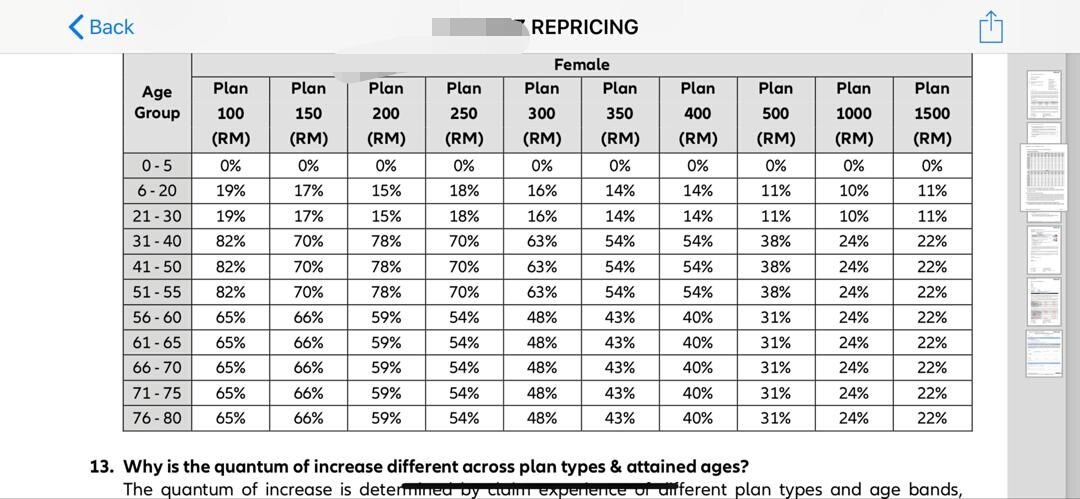

她解释,其公司的保单较早前已重新定价,尤其是针对那些比较旧的保单,而且也并没每份保单的保费都被调涨。

“比如客户很多年前签下的保单,而当客户要升级医药保险保单的话,那时就得调涨保费了。”

她也说,医药保险费涨幅必须视保客的保单条款及性质而定,如一些客户是把比较大部分的保费投在储蓄,而非医药卡,那对方的保费涨幅就较低。

“举例来说,即使两名保客都是每月各付200令吉的保费,但保单的性质会导致他们面对不同的涨幅,尤其医药疾病保单及储蓄保单的涨幅是不同的。”

她也说,保客的年纪也会影响医药保险费的涨幅,如一些年轻的保客只面对10多令吉或20多令吉的调涨,但年纪大的保客则面对200多令吉的调涨。

保费料平均调涨30%

随著医药卡保险费调涨,部分保险公司保费预计将平均调涨30%,视乎不同的保险公司所定制的涨幅。

一名保险代理员举例,一份医药卡的保险费从610令吉涨至1087令吉,涨幅78%;而保险公司向保客收取的保费从175令吉提高至226令吉,保费调涨30%。

“看看,保费调涨30%却需要支撑涨幅78%的保险费,这是无法支撑的开销。”

此外,一名45岁的保客早前购买医药卡,每年保费为1006令吉,然而适逢46岁至50岁的门槛,保费经已调涨至1350令吉,而随著6月1日过后保费将调涨35%至2025令吉,导致保客从原有的1006令吉必须支付的保费达2025令吉,涨幅超过100%而引起保客怨声载道及谩骂。

“另一个例子则是,一名60岁的保客,若每年的医药卡年费为4000令吉,而在调涨40%后的保费为5600令吉,即平均每个月调涨130令吉,这让经已退休的保客进退两难,无法负担,而保险代理将是猪八戒照镜,里外不是人。”

在医药费方面,他举例,以前割盲肠只需要2、3000令吉,但是现在的割盲肠手术动辄都需要上万令吉,涨幅3、4倍。

“更甚的是,所谓医生使用的医疗手套,即使只是使用2个手套,但医院会依据顶价而收取一盒手套的费用,这些都是需要政府监督及管制。”

他说,作为保险代理员也无计可施,只能从不同的保险公司中,探讨付出同样款项,则可获得更多保障的保单再推荐给顾客,前提是保客必须身强体壮才得以购买保单。

“这也是有风险的,因为若干年后,这些保险公司会否也将继续调涨保费?这是让我们骑虎难下的。”

据悉,20年前我国国民的投保率从35%,提高至今时的55%,而政府目标是希望2020年的投保率提高至75%,才可以达致发展国家的宏愿。

保客勿动辄住院

保险代理员指出,基于医药通膨率达15至16%,再加上马币疲软而导致进口药物价格水涨船高,原理上保费会随之通膨,政府除了需监督及管制医药费,包括不要将医药费的收费顶限拉得太高;保客也不要随意因无关紧要的发烧、头痛就动辄住院。

他说,若公众降低保险索偿率,那保险公司不会向国家银行要求调高保费,所以这不应互相指责,各造都需要负上责任。保客(人民)、保险公司及政府三造应要维护彼此利益而共存,否则若一方以利益至上,其余皆是受害者。

“保险代理员没有骗人,因为保费确实不起价,但是保险费用则是依据年龄层、外在因素等逐年增加。大多数保客在购买保险时以价格及利益为主要考量,却没有理解一分钱一分货及保障的持久性。”