(吉隆坡14日讯)杨忠礼机构(YTL,4677,主板公用股)建议以换股方式,私有化杨忠礼置地(YTLLAND,2577,主板产业股),市场分析员认为,这项交易对杨忠礼机构有利,可提高公司的价值,而且股权稀释效应也有限。

杨忠礼机构在周四(13日)建议以每股36仙,或每1股杨忠礼置地换0.32股杨忠礼机构新股的出价,献购后者的所有剩馀股权。

同时以每股32仙或每1股杨忠礼置地不可赎回可转换债券股(ICULS)--杨忠礼置地-LA(YTLLand-LA,2577LA)换0.28股杨忠礼机构新股,献购所有不属于该公司的杨忠礼置地-LA。

杨忠礼机构目前持有杨忠礼置地的65%股权和79%ICULS。

MIDF研究分析员指出,杨忠礼机构以新股收购后者剩下的股权与ICULS,其股本将扩大1.5%或1亿5000万股,股权稀释效应不明显。从杨忠礼机构的规模来说,这项收购只算是一宗小型交易。

不过,该分析员表示,杨忠礼置地目前仍然蒙亏,私有化完成后,杨忠礼机构将认列其馀亏损,2020财政年(6月30日结账)的净利可能会减少近6%。

杨忠礼置地在2018财政年净亏7410万令吉,35%相当于2570万令吉。

分析员也指出,杨忠礼机构以杨忠礼置地和杨忠礼置地-LA的周四闭市价作为献购价,估值而言并不吸引人,基本上是看准杨忠礼置地目前偏低的市价,来进行私有化。

杨忠礼置地的股价对账面价值比率(P/B)只有0.39倍。

以换股比例计算,杨忠礼机构给予本身的估值是1.14令吉,相当于周四闭市价,价格对账面值预计是0.8倍。

分析员指出,这项收购看来有其价值,私有化完成后,有望提高杨忠礼机构的价值。

“虽然仍不清楚小股东对本次收购的看法,但我们认为,这对杨忠礼机构而言是项好交易,该公司的净值有望因此提升。”

至于财政状况,该分析员指出,虽然杨忠礼置地净负债率达2.6倍,高过杨忠礼机构的2.2倍,不过,杨忠礼置地的净负债只占杨忠礼机构负债的5.4%。

维持“中和”评级

无论如何,MIDF研究目前继续保持杨忠礼机构的“中和”评级,目标价也维持在1.03令吉。

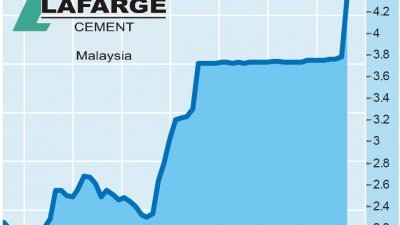

上述私有化建议对杨忠礼机构和杨忠礼置地的股价影响不大,周五杨忠礼机构起1仙或0.88%,以1.15令吉挂收,而杨忠礼置地则起0.5仙或1.39%,以36.5仙挂收。