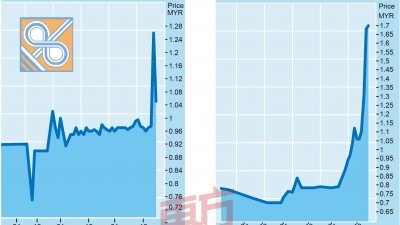

(吉隆坡24日讯)布米阿玛达(ARMADA,5210,主板能源股)周三获得价值6亿6000万美元(约27亿2500万令吉)的贷款,再融资其部份短期债务,扫除市场对该公司需要发股集资偿还债务的担忧,其股价受激励大热飙涨。

该公司在中午休市时宣布, 旗下布米阿玛达岸外资本(Bumi Armada Capital OffshoreLimited,BACOL)和纳闽布米阿玛达控股(Bumi Armada HoldingsLabuan Limited,BAHLL)已签署价值6亿6000万美元的融资项目协议,以再融资BACOL现有的3亿8000万美元(约15亿6900万令吉)有期限贷款,以及BAHLL的2亿8000万美元(约11亿5600万令吉)周转性质货款。

根据文告,上述贷款将会分成2批,首批和次批贷款价值分别为2亿6000万美元与4亿6000万美元,而布米阿玛达将在融资协议结算日后的24个月和60个月内,分别偿还2批贷款。

FPO现金流改善

布米阿玛达执行董事兼首席执行员里安哈兰德称,这项再融资项目减缓了公司的其中一项主要风险,改善该公司浮式生产油船(FPO)业务的流动资金,进而更好地调整其债务组合。

根据《彭博社》资讯, 截至2018年杪,布米阿玛达背负的无担保短期贷款达15亿8000万令吉,贷款总额更高达104亿令吉。同时,该公司在2018财政年(12月31日结账)蒙受23亿零277万令吉巨额净亏损,这令其偿债能力受到打击。

市场人士一直关注该公司再融资上述债务的进展,担心若无法获得金融机构的支持,布米阿玛达将必须退而求其次,表现通过发附加股集资,并导致盈利被稀释,冲击股价表现。

里安表示,布米阿玛达如今需专注于提升营收,同时持续管控营运成本,并通过脱售资产或其它结构性改进手段来为公司增值。

他透露,若该公司接到条件令人满意的献议,不排除会脱售岸外海事服务(OMS)资产和部份闲置的FPO船舰。

此外,他指出,资产脱售、全新融资等带来的资金,联同公司的额外营运收入,将用来偿还上述6亿6000万美元贷款。

布米阿玛达早盘表现平平无奇,但随著上述消息出炉,该股在午盘大热急升,最终大起35%或7仙,以27仙挂收,而成交量达7亿7451万股,是全场最大热门股。